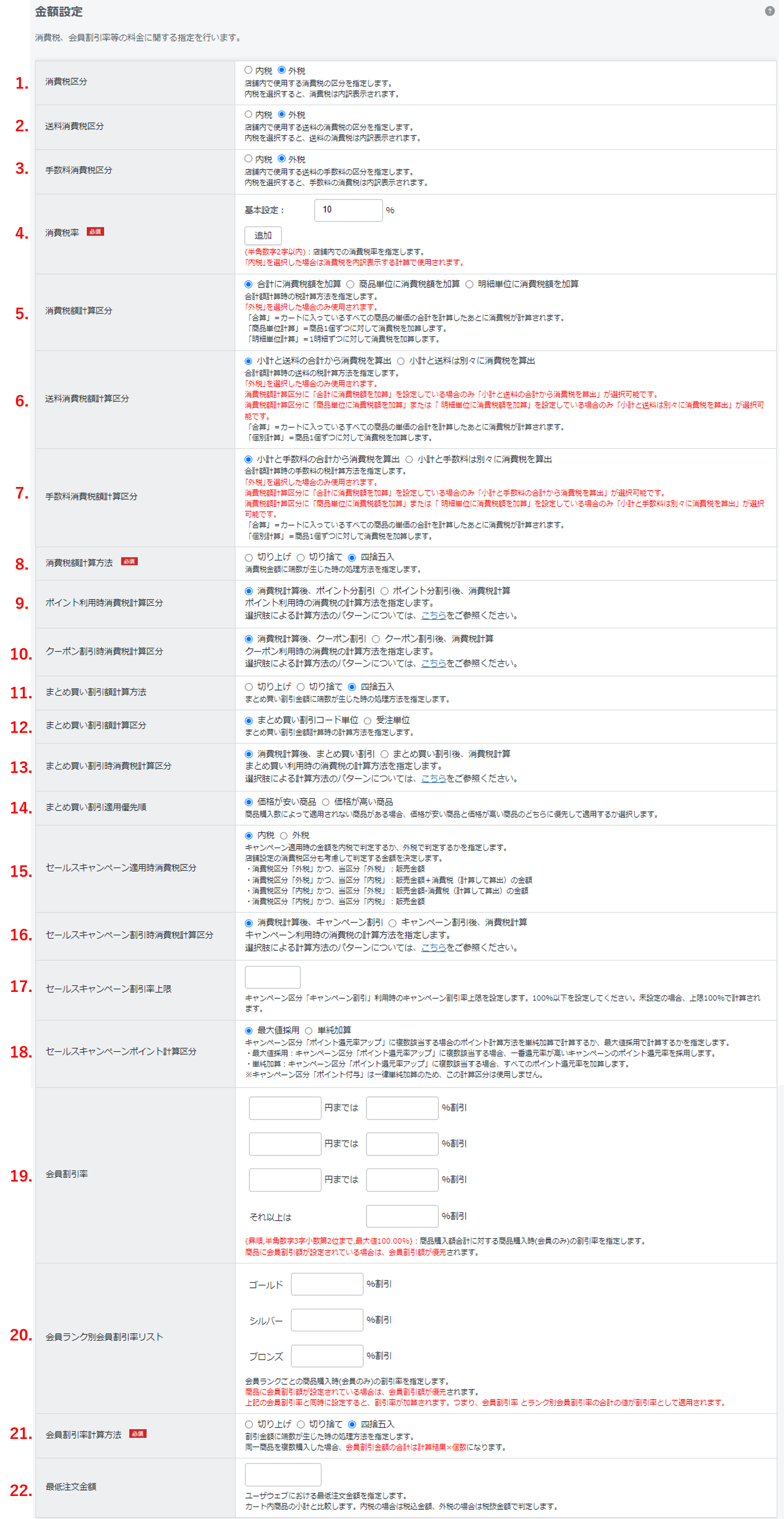

金額設定

目次

1.機能概要

2.項目説明

1.消費税区分

2.送料消費税区分

3.手数料消費税区分

4.消費税率

5.消費税額計算区分

6.送料消費税額計算区分

7.手数料消費税額計算区分

8.消費税額計算方法

9.ポイント利用時消費税計算区分

10.クーポン割引時消費税計算区分

11.まとめ買い割引額計算方法

12.まとめ買い割引額計算区分

13.まとめ買い割引時消費税計算区分

14.まとめ買い割引適用優先順

15.セールスキャンペーン適用時消費税区分

16.セールスキャンペーン割引時消費税計算区分

17.セールスキャンペーン割引率上限

18.セールスキャンペーンポイント計算区分

19.会員割引率

20.会員ランク別会員割引率リスト

21.会員割引率計算方法

22.最低注文金額

1.機能概要

商品や送料、手数料などに関して、消費税の内税、外税の区分や諸設定を行います。

会員に関する割引率などの設定もこの画面で可能です。

2.項目説明

1.消費税区分

店舗内で使用する消費税の区分を指定します。

「内税」

消費税は商品販売価格に含まれます。

商品販売価格を登録する際は、税込の価格を記入してください。

「外税」

消費税は商品販売価格に含まれません。外税表示されます。

商品販売価格を登録する際は、税抜の価格を記入してください。

店舗様の運用途中で内税/外税を切り替える際は、受注データの受注金額にご注意ください。

※内税/外税切り替え前の受注データは、更新すると受注金額が再計算され、請求金額合計が変わる場合があります。

2.送料消費税区分

店舗内で使用する送料の消費税区分を指定します。

「内税」

消費税は設定価格に含まれます。

「外税」

消費税は外税表示されます。

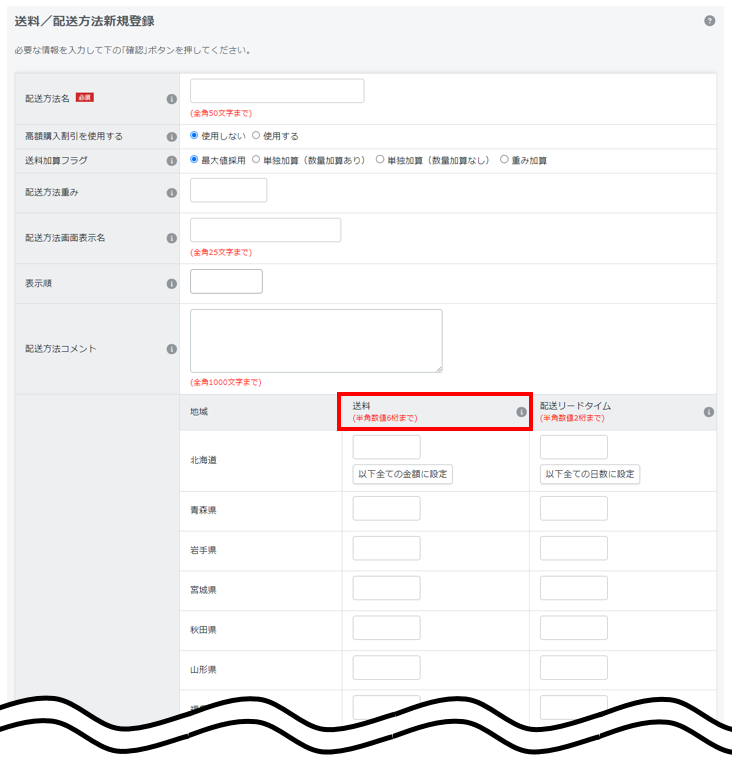

※ここで外税を指定した場合「送料/配送方法」では、税抜の送料を設定してください。

また、送料の設定箇所は別途以下の場所から行う必要があります。

お店を作る>送料/配送方法設定

画像の赤枠で囲んだ部分が「送料消費税区分」の対象となります。

適格請求書等保存方式(通称:インボイス制度)機能を利用し、適格請求書等保存方式適用日時に設定した日時以降の場合、

送料消費税区分は非表示となり、消費税区分と同じ設定となります。

店舗様の運用途中で内税/外税を切り替える際は、受注データの受注金額にご注意ください。

※内税/外税切り替え前の受注データは、更新すると受注金額が再計算され、請求金額合計が変わる場合があります。

3.手数料消費税区分

店舗内で使用する決済手数料の消費税区分を指定します。

「内税」

消費税は設定価格に含まれます。

「外税」

消費税は外税表示されます。

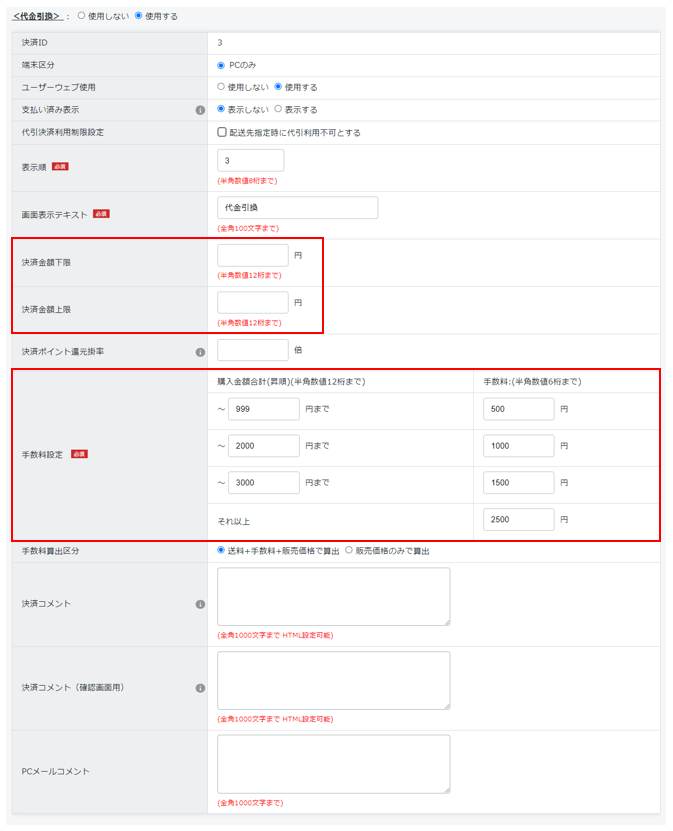

※ここで外税を指定した場合「決済手数料」では、税抜の手数料を設定してください。

また、決済手数料の設定箇所は別途以下の場所から行う必要があります。

お店を作る>決済方法>各種決済方法

画像は代金引換の例となります。赤枠で囲んだ部分が「手数料消費税区分」の対象となります。

適格請求書等保存方式(通称:インボイス制度)機能を利用し、適格請求書等保存方式適用日時に設定した日時以降の場合、

手数料消費税区分は非表示となり、消費税区分と同じ設定となります。

店舗様の運用途中で内税/外税を切り替える際は、受注データの受注金額にご注意ください。

※内税/外税切り替え前の受注データは、更新すると受注金額が再計算され、請求金額合計が変わる場合があります。

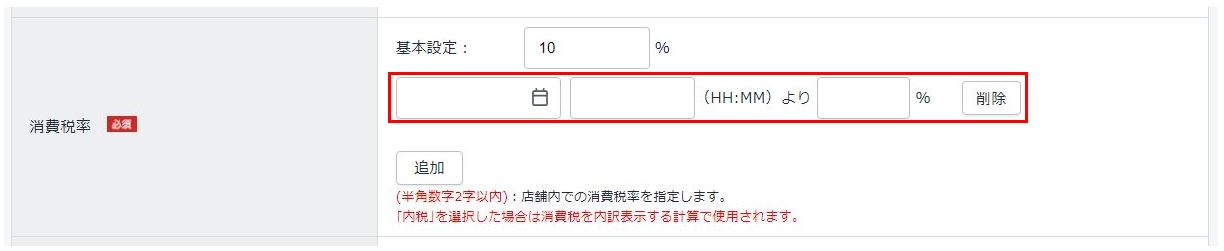

4.消費税率

店舗内での消費税率を指定します。

『追加』ボタンを押下すると、以下のように「何月何日から何%にする」という段階的な設定が可能となります。

※「消費税区分」で「内税」を選択した場合は内消費税を案分する計算で使用されます。

※消費税率は1つしか保持できません。

5.消費税額計算区分

「合計に消費税額を加算」

カートに入っている全ての商品単価の合計を計算した後に消費税が計算されます。

カート内に「商品A」と「商品B」が1個ずつ入っている場合の計算

(商品Aの単価 + 商品Bの単価)×消費税

※「1.消費税区分」で内税を選択した場合は、この項目は無視されます。

「商品単位に消費税額を加算」

カートに入っている商品1個ずつに対して消費税を加算します。

同じ商品が複数カートに入っている場合でも、商品1個ずつに対しての計算になります。

カート内に「商品A」が2個と「商品B」が1個入っている場合の計算

(商品Aの単価×消費税)+(商品Aの単価×消費税) +(商品Bの単価×消費税)

※「1.消費税区分」で内税を選択した場合は、この項目は無視されます。

「明細単位に消費税額を加算」

カートに入っている1明細ずつに対し、消費税が計算されます。

カート内に「商品A」が2個と「商品B」が1個入っている場合の計算

((商品A×2)×消費税)+(商品Bの単価×消費税)

※「1.消費税区分」で内税を選択した場合は、この項目は無視されます。

適格請求書等保存方式(通称:インボイス制度)機能を利用し、適格請求書等保存方式適用日時に設定した日時以降の場合、

消費税額計算区分は『税区分毎の合計に消費税額を加算』に固定されます。

6.送料消費税額計算区分

「小計と送料の合計から消費税を算出」

「5.消費税額計算区分」で「合計に消費税額を加算」を選択している場合のみ適用されます。

小計を送料を足した金額に対して消費税を計算します。

カート内に「商品A」と「商品B」が1個ずつ入っている場合の計算

((商品Aの単価 + 商品Bの単価)+ 送料)×消費税

※「1.消費税区分」で内税を選択した場合は、この項目は無視されます。

「小計と送料は別々に消費税を算出」

「5.消費税額計算区分」で「商品単位に消費税額を加算」または「明細単位に消費税額を加算」を選択している場合のみ適用されます。

小計と送料、それぞれに消費税額を計算します。

消費税計算区分:商品単位に消費税額を加算

カート内に「商品A」が2個と「商品B」が1個入っている場合の計算

(商品Aの単価×消費税)+(商品Aの単価×消費税) +(商品Bの単価×消費税)+(送料×消費税)

消費税計算区分:明細単位に消費税額を加算

カート内に「商品A」が2個と「商品B」が1個入っている場合の計算

((商品A×2)×消費税)+(商品Bの単価×消費税)+(送料×消費税)

※「1.消費税区分」で内税を選択した場合は、この項目は無視されます。

適格請求書等保存方式(通称:インボイス制度)機能を利用し、適格請求書等保存方式適用日時に設定した日時以降の場合、

送料消費税額計算区分は『小計と送料の合計から消費税を算出』に固定されます。

7.手数料消費税額計算区分

「小計と手数料の合計から消費税を算出」

「5.消費税額計算区分」で「合計に消費税額を加算」を選択している場合のみ適用されます。

カートに入っている全ての商品単価の合計を計算した後に消費税が計算されます。

小計を手数料を足した金額に対して消費税を計算します。

カート内に「商品A」と「商品B」が1個ずつ入っている場合の計算

((商品Aの単価 + 商品Bの単価)+ 手数料)×消費税

※「1.消費税区分」で内税を選択した場合は、この項目は無視されます。

「小計と手数料は別々に消費税を算出」

「5.消費税額計算区分」で「商品単位に消費税額を加算」または「明細単位に消費税額を加算」を選択している場合のみ適用されます。

小計と手数料、それぞれに消費税額を計算します。

消費税計算区分:商品単位に消費税額を加算

カート内に「商品A」が2個と「商品B」が1個入っている場合の計算

(商品Aの単価×消費税)+(商品Aの単価×消費税) +(商品Bの単価×消費税)+(手数料×消費税)

消費税計算区分:明細単位に消費税額を加算

カート内に「商品A」が2個と「商品B」が1個入っている場合の計算

((商品A×2)×消費税)+(商品Bの単価×消費税)+(手数料×消費税)

※「1.消費税区分」で内税を選択した場合は、この項目は無視されます。

適格請求書等保存方式(通称:インボイス制度)機能を利用し、適格請求書等保存方式適用日時に設定した日時以降の場合、

手数料消費税額計算区分は『小計と手数料の合計から消費税を算出』に固定されます。

8.消費税額計算方法

消費税に端数が発生した場合の計算方法について指定します。

「切り上げ」

消費税の端数が出た場合、切り上げで計算します。

消費税が12.3円だった場合→13円になります。

※「1.消費税区分」で内税を選択した場合は、この項目は無視されます。

ただし、適格請求書等保存方式(通称:インボイス制度)機能を利用し、適格請求書等保存方式適用日時に設定した日時以降の場合は、

内税選択時にも、この項目が適用されます。

「切り捨て」

消費税の端数が出た場合、切り捨てで計算します。

消費税が78.9円だった場合→78円になります。

※「1.消費税区分」で内税を選択した場合は、この項目は無視されます。

ただし、適格請求書等保存方式(通称:インボイス制度)機能を利用し、適格請求書等保存方式適用日時に設定した日時以降の場合は、

内税選択時にも、この項目が適用されます。

「四捨五入」

消費税の端数が出た場合、四捨五入で計算します。

消費税が34.5円だった場合→35円になります。

消費税が23.4円だった場合→23円になります。

※「1.消費税区分」で内税を選択した場合は、この項目は無視されます。

ただし、適格請求書等保存方式(通称:インボイス制度)機能を利用し、適格請求書等保存方式適用日時に設定した日時以降の場合は、

内税選択時にも、この項目が適用されます。

9.ポイント利用時消費税計算区分

商品購入時の消費税の計算を、ポイント割引前に計算するか、ポイント割引後に計算するかを指定します。

適格請求書等保存方式(通称:インボイス制度)機能を利用し、適格請求書等保存方式適用日時に設定した日時以降かどうかや、

消費税区分の違い、外税の場合は外税店舗での割引時税計算処理変更フラグの利用有無によって税計算方法が異なります。

選択肢:

・消費税計算後、ポイント分割引

・ポイント分割引後、消費税計算

適格請求書等保存方式に対応していないとき

(適格請求書等保存方式機能を利用していない、もしくは、適格請求書等保存方式適用日時に設定した日時以降ではない場合)

| 消費税区分 | 外税店舗での割引時 税計算処理変更フラグ |

計算方法 |

|---|---|---|

| 内税 | - ※設定値による変化は ありません。 |

商品が内税であるため、 「消費税計算後、ポイント分割引」「ポイント分割引後、消費税計算」のどちらを選択しても 消費税計算は行わず、税込小計から割引額を差引いて合計額を算出します。 ※軽減税率オプションを利用中で、 税率ごとに割引額を按分したい場合は「ポイント分割引後、消費税計算」を選択してください。 |

| 外税 | 変更しない | 「消費税計算後、ポイント分割引」 商品価格に応じた税額を算出した後、税込小計から割引額を差引いて合計額を算出します。 ※割引額によって税額は変動しません。 ※軽減税率オプションを利用中で、 税率ごとに割引額を按分したい場合は「ポイント分割引後、消費税計算」を選択してください。 |

| 「ポイント分割引後、消費税計算」 税抜価格から割引額を差引き、差引かれた価格から税額を算出します。 ※消費税額計算区分を「合計に消費税額を加算」以外に設定している場合、本設定値によらず、 商品価格に応じた税額を算出した後、税込小計から割引額を差引いて合計額を算出します。 ※軽減税率オプションを利用中で、 税率ごとに割引額を按分したい場合は「ポイント分割引後、消費税計算」を選択してください。 |

||

| 変更する | 「消費税計算後、ポイント分割引」 税込価格から割引額を差引き、差引かれた価格から税額を算出します。 |

|

| 「ポイント分割引後、消費税計算」 税抜価格から割引額を差引き、差引かれた価格から税額を算出します。 |

適格請求書等保存方式に対応しているとき

(適格請求書等保存方式機能を利用し、適格請求書等保存方式適用日時に設定した日時以降である場合)

| 消費税区分 | 外税店舗での割引時 税計算処理変更フラグ |

計算方法 |

|---|---|---|

| 内税 | - ※設定値による変化は ありません。 |

「消費税計算後、ポイント分割引」 商品価格に応じた税額を算出した後、税込小計から割引額を差引いて合計額を算出します。 ※割引額によって税額は変動しません。 ※軽減税率オプションを利用中で、 税率ごとに割引額を按分したい場合は「ポイント分割引後、消費税計算」を選択してください。 |

| 「ポイント分割引後、消費税計算」 税込価格から割引額を差引き、差引かれた価格から税額を算出します。 ※軽減税率オプションを利用中で、 税率ごとに割引額を按分したい場合は「ポイント分割引後、消費税計算」を選択してください。 |

||

| 外税 | 変更しない | 「消費税計算後、ポイント分割引」 商品価格に応じた税額を算出した後、税込小計から割引額を差引いて合計額を算出します。 ※割引額によって税額は変動しません。 ※軽減税率オプションを利用中で、 税率ごとに割引額を按分したい場合は「ポイント分割引後、消費税計算」を選択してください。 |

| 「ポイント分割引後、消費税計算」 税抜価格から割引額を差引き、差引かれた価格から税額を算出します。 ※軽減税率オプションを利用中で、 税率ごとに割引額を按分したい場合は「ポイント分割引後、消費税計算」を選択してください。 |

||

| 変更する | 「消費税計算後、ポイント分割引」 税込価格から割引額を差引き、差引かれた価格から税額を算出します。 |

|

| 「ポイント分割引後、消費税計算」 税抜価格から割引額を差引き、差引かれた税抜価格から税額を算出します。 |

「消費税計算後、ポイント分割引」を選択した場合の計算例

前提:

1000円の商品Aを購入し、200ポイント使用した場合。

消費税額は8%とします。

内税:

1000円-200円を計算した結果、「800円」となります。

外税:

(1)1000円×消費税の計算をします。

(2)1080円-200円を計算した結果、「880円」となります。

外税店舗での割引時税計算処理変更フラグを使用した計算例についてはこちらをご確認ください。

外税店舗での割引時税計算処理変更フラグが「変更する」の場合は、利用中の下記の設定と合わせる必要があります。

「税計算後、割引」「割引後、税計算」のいずれかに統一してください。

・クーポン割引時消費税計算区分

・まとめ買い割引時消費税計算区分

・セールスキャンペーン割引時消費税計算区分

10.クーポン割引時消費税計算区分

クーポン割引オプション使用時に表示されます。

商品購入時の消費税の計算を、クーポン割引前に計算するか、クーポン割引後に計算するかを指定します。

適格請求書等保存方式(通称:インボイス制度)機能を利用し、適格請求書等保存方式適用日時に設定した日時以降かどうかや、

消費税区分の違い、外税の場合は外税店舗での割引時税計算処理変更フラグの利用有無によって税計算方法が異なります。

選択肢:

・消費税計算後、クーポン割引

・クーポン割引後、消費税計算

適格請求書等保存方式に対応していないとき

(適格請求書等保存方式機能を利用していない、もしくは、適格請求書等保存方式適用日時に設定した日時以降ではない場合)

| 消費税区分 | 外税店舗での割引時 税計算処理変更フラグ |

計算方法 |

|---|---|---|

| 内税 | - ※設定値による変化は ありません。 |

商品が内税であるため、 「消費税計算後、クーポン割引」「クーポン割引後、消費税計算」のどちらを選択しても 消費税計算は行わず、税込小計から割引額を差引いて合計額を算出します。 ※軽減税率オプションを利用中で、 税率ごとに割引額を按分したい場合は「クーポン割引後、消費税計算」を選択してください。 |

| 外税 | 変更しない | 「消費税計算後、クーポン割引」 商品価格に応じた税額を算出した後、税込小計から割引額を差引いて合計額を算出します。 ※割引額によって税額は変動しません。 ※軽減税率オプションを利用中で、 税率ごとに割引額を按分したい場合は「クーポン割引後、消費税計算」を選択してください。 |

| 「クーポン割引後、消費税計算」 税抜価格から割引額を差引き、差引かれた価格から税額を算出します。 ※消費税額計算区分を「合計に消費税額を加算」以外に設定している場合、本設定値によらず、 商品価格に応じた税額を算出した後、税込小計から割引額を差引いて合計額を算出します。 ※軽減税率オプションを利用中で、 税率ごとに割引額を按分したい場合は「クーポン割引後、消費税計算」を選択してください。 |

||

| 変更する | 「消費税計算後、クーポン割引」 税込価格から割引額を差引き、差引かれた価格から税額を算出します。 |

|

| 「クーポン割引後、消費税計算」 税抜価格から割引額を差引き、差引かれた価格から税額を算出します。 |

適格請求書等保存方式に対応しているとき

(適格請求書等保存方式機能を利用し、適格請求書等保存方式適用日時に設定した日時以降である場合)

| 消費税区分 | 外税店舗での割引時 税計算処理変更フラグ |

計算方法 |

|---|---|---|

| 内税 | - ※設定値による変化は ありません。 |

「消費税計算後、クーポン割引」 商品価格に応じた税額を算出した後、税込小計から割引額を差引いて合計額を算出します。 ※割引額によって税額は変動しません。 ※軽減税率オプションを利用中で、 税率ごとに割引額を按分したい場合は「クーポン割引後、消費税計算」を選択してください。 |

| 「クーポン割引後、消費税計算」 税込価格から割引額を差引き、差引かれた価格から税額を算出します。 ※軽減税率オプションを利用中で、 税率ごとに割引額を按分したい場合は「クーポン割引後、消費税計算」を選択してください。 |

||

| 外税 | 変更しない | 「消費税計算後、クーポン割引」 商品価格に応じた税額を算出した後、税込小計から割引額を差引いて合計額を算出します。 ※割引額によって税額は変動しません。 ※軽減税率オプションを利用中で、 税率ごとに割引額を按分したい場合は「クーポン割引後、消費税計算」を選択してください。 |

| 「クーポン割引後、消費税計算」 税抜価格から割引額を差引き、差引かれた価格から税額を算出します。 ※軽減税率オプションを利用中で、 税率ごとに割引額を按分したい場合は「クーポン割引後、消費税計算」を選択してください。 |

||

| 変更する | 「消費税計算後、クーポン割引」 税込価格から割引額を差引き、差引かれた価格から税額を算出します。 |

|

| 「クーポン割引後、消費税計算」 税抜価格から割引額を差引き、差引かれた価格から税額を算出します。 |

「消費税計算後、クーポン割引」を選択した場合の計算例

前提:

1000円の商品Aを購入し、100円分のクーポンを使用した場合。

消費税額は8%とします。

内税:

1000円-100円を計算した結果、「900円」となります。

外税:

(1)1000円×消費税の計算をします。

(2)1080円-100円を計算した結果、「980円」となります。

外税店舗での割引時税計算処理変更フラグを使用した計算例についてはこちらをご確認ください。

外税店舗での割引時税計算処理変更フラグが「変更する」の場合は、利用中の下記の設定と合わせる必要があります。

「税計算後、割引」「割引後、税計算」のいずれかに統一してください。

・ポイント利用時消費税計算区分

・まとめ買い割引時消費税計算区分

・セールスキャンペーン割引時消費税計算区分

11.まとめ買い割引額計算方法

まとめ買い割引オプション使用時に表示されます。

まとめ買い割引金額に端数が生じたときの処理方法を指定します。

12.まとめ買い割引額計算区分

まとめ買い割引オプション使用時に表示されます。

割引率が設定されているまとめ買い割引が複数紐づいてる場合に、

まとめ買い割引コード単位もしくは受注単位のどちらかで端数処理をするか選択ができます。

まとめ買い割引コード単位の場合は、まとめ買い割引額をまとめ買い割引コードごとに端数処理を実施します。

受注単位の場合は、全てのまとめ買い割引額を加算した後に端数処理を実施します。

計算方法

前提:

1受注に「30%引き」「40%引き」のまとめ買い割引が紐づいており、

値引き額がそれぞれ100.5円、130.8円の場合。

まとめ買い割引額計算方法を「切り捨て」とします。

まとめ買い割引コード単位:

100円 + 130円を計算した結果、 「230円」となります。

受注単位:

(1)100.5円 + 130.8円 = 231.3円

(2)端数処理をし、結果「231円」になります。

13.まとめ買い割引時消費税計算区分

まとめ買い割引オプション使用時に表示されます。

商品購入時の消費税の計算を、まとめ買い割引前に計算するか、まとめ買い割引後に計算するかを指定します。

適格請求書等保存方式(通称:インボイス制度)機能を利用し、適格請求書等保存方式適用日時に設定した日時以降かどうかや、

消費税区分の違い、外税の場合は外税店舗での割引時税計算処理変更フラグの利用有無によって税計算方法が異なります。

選択肢:

・消費税計算後、まとめ買い割引

・まとめ買い割引後、消費税計算

適格請求書等保存方式に対応していないとき

(適格請求書等保存方式機能を利用していない、もしくは、適格請求書等保存方式適用日時に設定した日時以降ではない場合)

| 消費税区分 | 外税店舗での割引時 税計算処理変更フラグ |

計算方法 |

|---|---|---|

| 内税 | - ※設定値による変化は ありません。 |

商品が内税であるため、 「消費税計算後、まとめ買い割引」「まとめ買い割引後、消費税計算」のどちらを選択しても 消費税計算は行わず、税込小計から割引額を差引いて合計額を算出します。 ※軽減税率オプション利用中は、 税率ごとに割引額の按分を行うために「まとめ買い割引後、消費税計算」固定となります。 |

| 外税 | 変更しない | 「消費税計算後、まとめ買い割引」 商品価格に応じた税額を算出した後、税込小計から割引額を差引いて合計額を算出します。 ※割引額によって税額は変動しません。 ※軽減税率オプション利用中は、 税率ごとに割引額の按分を行うために「まとめ買い割引後、消費税計算」固定となります。 |

| 「まとめ買い割引後、消費税計算」 税抜価格から割引額を差引き、差引かれた価格から税額を算出します。 ※消費税額計算区分を「合計に消費税額を加算」以外に設定している場合、本設定値によらず、 商品価格に応じた税額を算出した後、税込小計から割引額を差引いて合計額を算出します。 ※軽減税率オプション利用中は、 税率ごとに割引額の按分を行うために「まとめ買い割引後、消費税計算」固定となります。 |

||

| 変更する | 「消費税計算後、まとめ買い割引」 税込価格から割引額を差引き、差引かれた価格から税額を算出します。 |

|

| 「まとめ買い割引後、消費税計算」 税抜価格から割引額を差引き、差引かれた価格から税額を算出します。 |

適格請求書等保存方式に対応しているとき

(適格請求書等保存方式機能を利用し、適格請求書等保存方式適用日時に設定した日時以降である場合)

| 消費税区分 | 外税店舗での割引時 税計算処理変更フラグ |

計算方法 |

|---|---|---|

| 内税 | - ※設定値による変化は ありません。 |

「消費税計算後、まとめ買い割引」 商品価格に応じた税額を算出した後、税込小計から割引額を差引いて合計額を算出します。 ※割引額によって税額は変動しません。 ※軽減税率オプション利用中は、「まとめ買い割引後、消費税計算」固定となります。 |

| 「まとめ買い割引後、消費税計算」 税込価格から割引額を差引き、差引かれた価格から税額を算出します。 ※軽減税率オプション利用中は、「まとめ買い割引後、消費税計算」固定となります。 |

||

| 外税 | 変更しない | 「消費税計算後、まとめ買い割引」 商品価格に応じた税額を算出した後、税込小計から割引額を差引いて合計額を算出します。 ※割引額によって税額は変動しません。 ※軽減税率オプション利用中は、「まとめ買い割引後、消費税計算」固定となります。 |

| 「まとめ買い割引後、消費税計算」 税抜価格から割引額を差引き、差引かれた価格から税額を算出します。 ※軽減税率オプション利用中は、「まとめ買い割引後、消費税計算」固定となります。 |

||

| 変更する | 「消費税計算後、まとめ買い割引」 税込価格から割引額を差引き、差引かれた価格から税額を算出します。 |

|

| 「まとめ買い割引後、消費税計算」 税抜価格から割引額を差引き、差引かれた価格から税額を算出します。 |

「消費税計算後、まとめ買い割引」を選択した場合の計算例

前提:

1000円の商品Aを購入し、300円分のまとめ買い割引を適用した場合。

消費税額は8%とします。

内税:

1000円-300円を計算した結果、「700円」となります。

外税:

(1)1000円×消費税の計算をします。

(2)1080円-300円を計算した結果、「780円」となります。

外税店舗での割引時税計算処理変更フラグを使用した計算例についてはこちらをご確認ください。

注意事項

■軽減税率オプションを利用している場合、「消費税計算後、まとめ買い割引」を設定することはできません。

※消費税区分「外税」かつ、外税店舗での割引時税計算処理変更フラグが「変更する」の場合にのみ、

「消費税計算後、まとめ買い割引」を設定できます。

■外税店舗での割引時税計算処理変更フラグが「変更する」の場合は、利用中の下記の設定と合わせる必要があります。

「税計算後、割引」「割引後、税計算」のいずれかに統一してください。

・ポイント利用時消費税計算区分

・クーポン割引時消費税計算区分

・セールスキャンペーン割引時消費税計算区分

14.まとめ買い割引適用優先順

まとめ買い割引オプション使用時に表示されます。

商品購入数によって適用されない商品がある場合、価格が安い商品と価格が高い商品のどちらかに優先して適用するか選択します。

15.セールスキャンペーン適用時消費税区分

拡張版セールスキャンペーンオプション使用時に表示されます。

キャンペーンを適用する「購入金額」を、内税で判定するか、外税で判定するかを指定します。

判定する購入金額については消費税区分を考慮した上で、算出されます。

| 消費税区分 | セールスキャンペーン適用時消費税区分 | 購入金額 |

|---|---|---|

| 外税 | 外税 | 商品販売金額 |

| 外税 | 内税 | 商品販売金額 + 消費税 |

| 内税 | 外税 | 商品販売金額 - 消費税 |

| 内税 | 内税 | 商品販売金額 |

16.セールスキャンペーン割引時消費税計算区分

拡張版セールスキャンペーンオプション使用時に表示されます。

商品購入時の消費税の計算を、キャンペーン割引前に計算するか、キャンペーン割引後に計算するかを指定します。

適格請求書等保存方式(通称:インボイス制度)機能を利用し、適格請求書等保存方式適用日時に設定した日時以降かどうかや、

消費税区分の違い、外税の場合は外税店舗での割引時税計算処理変更フラグの利用有無によって税計算方法が異なります。

選択肢:

・消費税計算後、キャンペーン割引

・キャンペーン割引後、消費税計算

適格請求書等保存方式に対応していないとき

(適格請求書等保存方式機能を利用していない、もしくは、適格請求書等保存方式適用日時に設定した日時以降ではない場合)

| 消費税区分 | 外税店舗での割引時 税計算処理変更フラグ |

計算方法 |

|---|---|---|

| 内税 | - ※設定値による変化は ありません。 |

商品が内税であるため、 「消費税計算後、キャンペーン割引」「キャンペーン割引後、消費税計算」のどちらを選択しても 消費税計算は行わず、税込小計から割引額を差引いて合計額を算出します。 ※軽減税率オプション利用中は、 税率ごとに割引額の按分を行うために「キャンペーン割引後、消費税計算」固定となります。 |

| 外税 | 変更しない | 「消費税計算後、キャンペーン割引」 商品価格に応じた税額を算出した後、税込小計から割引額を差引いて合計額を算出します。 ※割引額によって税額は変動しません。 ※軽減税率オプション利用中は、 税率ごとに割引額の按分を行うために「キャンペーン割引後、消費税計算」固定となります。 |

| 「キャンペーン割引後、消費税計算」 税抜価格から割引額を差引き、差引かれた価格から税額を算出します。 ※消費税額計算区分を「合計に消費税額を加算」以外に設定している場合、本設定値によらず、 商品価格に応じた税額を算出した後、税込小計から割引額を差引いて合計額を算出します。 ※軽減税率オプション利用中は、 税率ごとに割引額の按分を行うために「キャンペーン割引後、消費税計算」固定となります。 |

||

| 変更する | 「消費税計算後、キャンペーン割引」 税込価格から割引額を差引き、差引かれた価格から税額を算出します。 |

|

| 「キャンペーン割引後、消費税計算」 税抜価格から割引額を差引き、差引かれた価格から税額を算出します。 |

適格請求書等保存方式に対応しているとき

(適格請求書等保存方式機能を利用し、適格請求書等保存方式適用日時に設定した日時以降である場合)

| 消費税区分 | 外税店舗での割引時 税計算処理変更フラグ |

計算方法 |

|---|---|---|

| 内税 | - ※設定値による変化は ありません。 |

「消費税計算後、キャンペーン割引」 商品価格に応じた税額を算出した後、税込小計から割引額を差引いて合計額を算出します。 ※割引額によって税額は変動しません。 ※軽減税率オプション利用中は、「キャンペーン割引後、消費税計算」固定となります。 |

| 「キャンペーン割引後、消費税計算」 税込価格から割引額を差引き、差引かれた価格から税額を算出します。 ※軽減税率オプション利用中は、「キャンペーン割引後、消費税計算」固定となります。 |

||

| 外税 | 変更しない | 「消費税計算後、キャンペーン割引」 商品価格に応じた税額を算出した後、税込小計から割引額を差引いて合計額を算出します。 ※割引額によって税額は変動しません。 ※軽減税率オプション利用中は、「キャンペーン割引後、消費税計算」固定となります。 |

| 「キャンペーン割引後、消費税計算」 税抜価格から割引額を差引き、差引かれた価格から税額を算出します。 ※軽減税率オプション利用中は、「キャンペーン割引後、消費税計算」固定となります。 |

||

| 変更する | 「消費税計算後、キャンペーン割引」 税込価格から割引額を差引き、差引かれた価格から税額を算出します。 |

|

| 「キャンペーン割引後、消費税計算」 税抜価格から割引額を差引き、差引かれた価格から税額を算出します。 |

「消費税計算後、キャンペーン割引」を選択した場合の計算例

前提:

1000円の商品Aを購入し、150円分のキャンペーン割引を適用した場合。

消費税額は8%とします。

内税:

1000円-150円を計算した結果、「850円」となります。

外税:

(1)1000円×消費税の計算をします。

(2)1080円-150円を計算した結果、「930円」となります。

外税店舗での割引時税計算処理変更フラグを使用した計算例についてはこちらをご確認ください。

注意事項

■軽減税率オプションを利用している場合、「消費税計算後、キャンペーン割引」を設定することはできません。

※消費税区分「外税」かつ、外税店舗での割引時税計算処理変更フラグが「変更する」の場合にのみ、

「消費税計算後、キャンペーン割引」を設定できます。

■外税店舗での割引時税計算処理変更フラグが「変更する」の場合は、利用中の下記の設定と合わせる必要があります。

「税計算後、割引」「割引後、税計算」のいずれかに統一してください。

・ポイント利用時消費税計算区分

・クーポン割引時消費税計算区分

・まとめ買い割引時消費税計算区分

17.セールスキャンペーン割引率上限

拡張版セールスキャンペーンオプション使用時に表示されます。

キャンペーン割引での割引率の上限を設定します。

適用される全キャンペーン割引の割引率の合計が当項目の設定率を超える場合、当項目の設定率で割引を行います。

100%以下を設定してください。

未設定の場合、上限は100%となります。

18.セールスキャンペーンポイント計算区分

拡張版セールスキャンペーンオプション、ポイントオプション使用時に表示されます。

複数のポイント還元率アップキャンペーンが適用される場合に、

ポイント計算方法として最大値採用で計算するか、単純加算とするかを指定します。

詳しくはこちらをご確認ください。

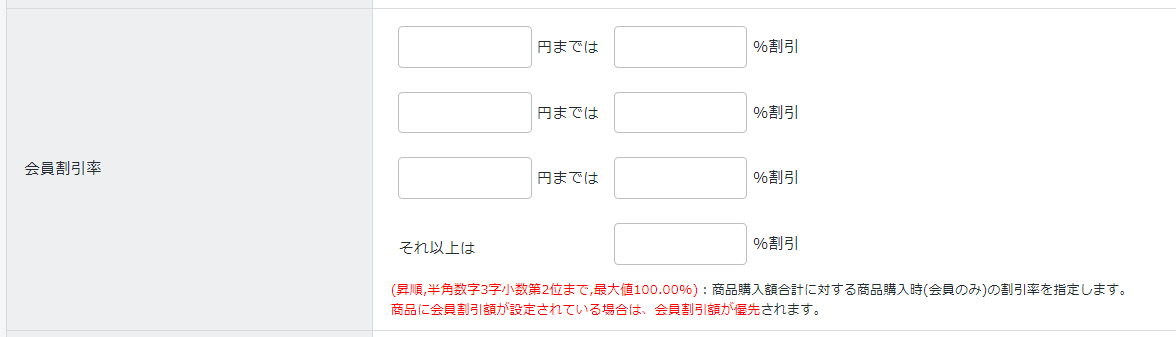

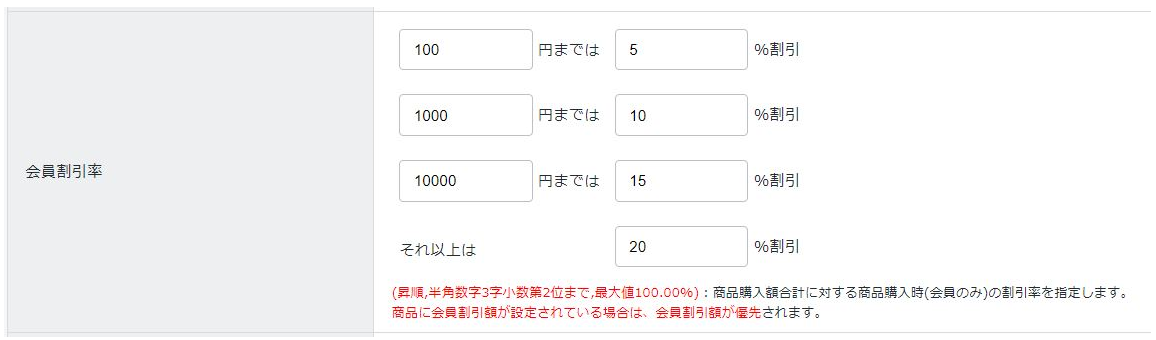

19.会員割引率

商品購入時(会員)の割引率を指定します。

半角数字3桁小数第2位まで設定できます。(最大値は100.00%です。)

0を設定した時は、会員割引は行われません。

ここで指定した金額に対しても「①消費税区分」は適用されます。

「内税」の場合はカート内の商品の合計金額で割引率が計算されます。

「外税」の場合はカート内の商品における「商品価格(税抜き価格)」の合計金額で割引率が計算されます。

■ユーザーウェブから注文を行った場合の計算

会員割引率の計算式

割引率10%の場合

小計×10%を先に計算して、それを引きます。

※端数に関しては、21.会員割引率計算方法にて切り替え可能です。

計算式は21.会員割引率計算方法を参照してください。

カート画面で表示される「会員割引価格」はカートに入っている

商品の「販売価格の合計金額」に基づいて算出されます。

例)

▼会員割引率の設定 は以下のようになっている

100円までは5%割引

1000円までは10%割引

10000円までは15%割引

それ以上は20%割引

▼カート内に入っている商品は以下の2つ

商品A:販売価格1000円×1個

商品B:販売価格5000円×1個

▼カート画面で表示される会員割引価格

カート内の商品の販売価格の合計が「6000円」になるため

「15%割引」が適用され、以下の様に表示されます。

商品A:会員割引価格850円

商品B:会員割引価格4250円

■受注新規登録から注文を行った場合の計算

ショップ管理ツールから受注の新規登録を行う場合、

注文した商品の「販売価格の合計金額」に関わらず

一番上の「会員割引率(画像の場合 100円までは5%割引)」に基づいて算出されます。

例)

▼会員割引率の設定 は以下のようになっている

100円までは5%割引

1000円までは10%割引

10000円までは15%割引

それ以上は20%割引

▼受注新規登録から注文した商品は以下の4つ

商品A:販売価格80円×1個

商品B:販売価格800円×1個

商品C:販売価格8000円×1個

商品D:販売価格80000円×1個

▼最終的に適用される会員割引価格

選択した商品の「販売価格の合計金額」に関わらず

一番上の「会員割引率」が適用され、以下の様に表示されます。

商品A:会員割引価格76円

商品B:会員割引価格760円

商品C:会員割引価格7600円

商品D:会員割引価格76000円

※「19.会員割引率」は、会員に対し一律の割引設定を行う項目です。

※会員にランクを付け、ランクごとに細かく割引率を設定したい場合は、「20.会員ランク別会員割引率リスト」を利用してください。

バリエーション価格が設定されている商品の場合、バリエーション価格に会員割引率を適用します。

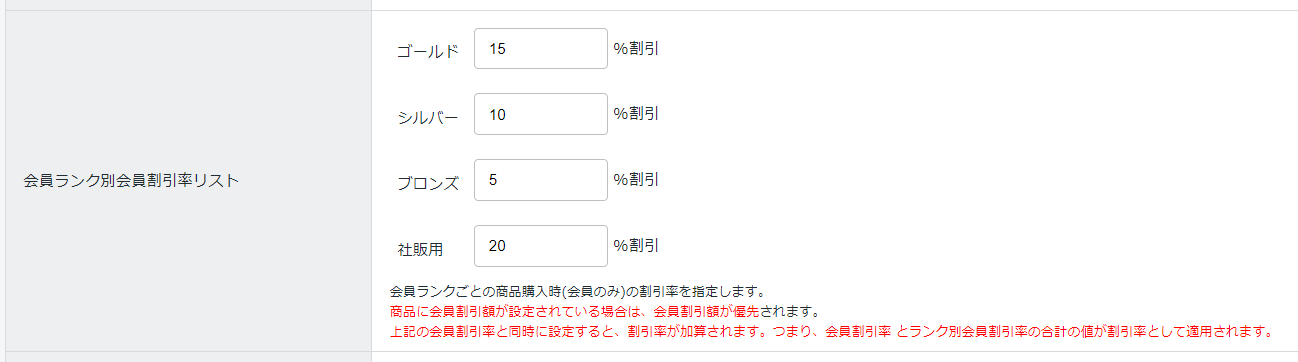

20.会員ランク別会員割引率リスト

購入金額に対する会員ランクごとの割引率を指定します。

会員ランクオプションを利用している場合のみ表示される項目です。

購入商品に会員割引額が設定されている場合は、会員割引額が優先されます。

※会員ランク自体の設定については、別途会員ランクの設定方法をご確認ください。

「19.会員割引率」と同時に設定すると、割引率が加算されます。

つまり、会員割引率 と会員ランク別会員割引率の合計値が割引率として適用されます。

例)

ブロンズ会員の方が8000円分の商品を購入し、

その際の「19.会員割引率」が「10000円までは15%割引」だった場合

上記画像の設定ですと、ブロンズ会員の「5%」+ 会員割引率の「15%」という計算になり、

合計で20%割引になります。

ここで指定した金額に対しても「1.消費税区分」は適用されます。

「内税」の場合はカート内の商品の合計金額で割引率が計算されます。

「外税」の場合はカート内の商品における「商品価格(税抜き価格)」の合計金額で割引率が計算されます。

バリエーション価格が設定されている商品の場合、バリエーション価格に会員ランク別会員割引率を適用します。

21.会員割引率計算方法

割引金額に端数が生じた時の小数第1位の処理方法を設定します。

「切り上げ」

割引金額の端数が出た場合、切り上げで計算します。

割引金額が12.3円だった場合→13円になります。

「切り捨て」

割引金額の端数が出た場合、切り捨てで計算します。

割引金額が78.9円だった場合→78円になります。

「四捨五入」

割引金額の端数が出た場合、四捨五入で計算します。

割引金額が34.5円だった場合→35円になります。

割引金額が23.4円だった場合→23円になります。

同一商品を複数購入した場合、会員割引金額の合計は計算結果(端数を処理した後の価格)×個数になります。

22.最低注文金額

ユーザーウェブにて顧客が注文する際の最低金額を指定します。

カートの合計金額が指定した金額以下の場合、注文フローに進むことができません。

当ページの記載内容は、標準機能に関するものです。

機能に関するカスタマイズをされている場合にはこの限りではありません。